炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

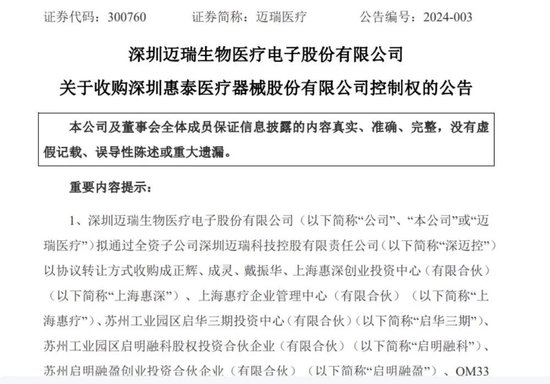

1月28日晚,迈瑞医疗(300760)、惠泰医疗(688617)双双发布公告称,迈瑞医疗拟通过全资子公司协议受让惠泰医疗实际控制人成正辉及相关股东控制的惠泰医疗1318.524万股(占惠泰医疗19.72%股权),转让价款62.12亿元,成正辉仍将持有惠泰医疗18%股份并承诺放弃所持10%股份的投票权。此次交易完成后,迈瑞医疗及其一致行动人将合计控制惠泰医疗24.61%的股权,取得惠泰医疗的控制权。

证券时报记者了解,这是科创板首单“现金A收A”实现控制权转让的案例。近年来,随着政策暖风频吹,科创板产业并购好戏连连,2024年开年以来,就有普源精电、亚信安全、思瑞浦等科创板公司接连发布重组预案。

探索医疗器械行业外延式发展模式

该单科创板“现金A收A”案例,被业内认为是交易双方通过相互间技术和市场资源的优势整合,共同探索创新医疗器械行业外延式发展模式。

一直以来,中国医疗器械企业持续受到资本市场追捧,不仅受益全球增长最快、规模仅次于美国的第二大医疗市场,还赶上创新医疗器械国产替代的成长机会。

不过,医疗器械细分市场的天花板也较为明显,仅美国FDA认定的产品类型就超过1700多种,单一最大的心血管领域市场占比不超过15%。可见,医疗器械龙头企业的成长,离不开不断扩充产品组合和行业间持续并购。

此次交易的双方中,迈瑞医疗是我国医疗器械领域的综合龙头,拥有生命信息与支持、体外诊断和医学影像三大支柱业务,2023年前三季度营业收入近300亿元,海外营收破百亿元,过去三年净利润增速均保持在20%以上。而惠泰医疗则是国产电生理及血管介入领域的细分龙头,心脏电生理产品覆盖医院超过800家,血管介入类产品覆盖医院超过3000家,并已取得14个产品的欧盟CE认证,在九十多个国家和地区完成注册和市场准入,过去三年净利润增长幅度超过60%。

业内人士表示,迈瑞医疗和惠泰医疗都来自深圳,在技术研发、区域供应链、产能等方面互补性强,双方合作有利于完善产品组合、扩展全球销售,在电生理、医疗影像、外周介入等多个领域强化实现产业协同,实现双赢共生局面。

迈瑞医疗在公告中表示,公司坚定看好电生理等心血管产品的市场发展趋势,且不断构建和丰富耗材型业务布局是公司重要发展战略方向之一,为此公司积极寻找全球优秀标的进行并购整合,内外协同发展,“通过本次交易,公司将以此进入心血管领域相关赛道,并将利用其在医疗器械领域的积累和人才储备,助力标的公司提升研发能力、优化产品性能。”

据了解,迈瑞医疗此前已经先后收购了多家国际龙头企业,本次收购有望成为国内医疗器械龙头之间产业并购的新标杆,实现1+1>2的共同发展目标。

溢价收购或引发科创板公司价值重估

公告显示,此次交易完成后惠泰医疗将继续保持公司管理层及核心员工团队稳定,公司主营业务不会发生变化,惠泰医疗的原实控人成正辉仍为惠泰医疗的第二大股东,并将继续担任副董事长和总经理职务。

可见,本次收购并非原实控人***离场,而是希望通过引入迈瑞医疗进一步做大做强,双方将借助迈瑞医疗在医疗器械行业内丰富的资源优势和各自在细分领域的经验积累,推进惠泰医疗长期健康发展。这将给惠泰医疗的中小投资者吃下一颗“定心丸”。

值得一提的是,本次交易的收购价格为每股471.12元。按照公告披露前一交易日惠泰医疗股价计算,本次交易的收购溢价超过30%。

经过最近一年的调整,惠泰医疗的股价已经从最高点每股464.19元下调至如今的360.53元,PE(TTM)不足50倍,而科创50指数近期下探至746点,PE(TTM)降低至40.6倍,无论个股还是板块整体估值都已处于较低水平。

迈瑞医疗选择在此时出手进场溢价收购,业内人士认为,这既表明其对惠泰医疗发展的长期看好,同时在一定程度上,也意味着经过阶段性调整后,科创板半导体、生物医药、高端制造等战略新兴产业个股即将迎来向上修复机会,未来板块估值走势或出现趋势性改善。

科创板并购市场有望持续升温

2023年以来,***多次表态支持上市公司通过市场化并购重组等方式做优做强,强调支持上市公司注入优质资产、市场化并购重组,激发经营活力。近期,监管层通过优化并购重组规则和审核机制,举办并购重组专门座谈会和专项培训等方式,频频向市场吹风,传递积极监管态度。

在此背景下,科创板通过并购重组实现产业整合的热情显著升温。2024年开年以来,不到一个月的时间内就有普源精电、亚信安全、思瑞浦等科创板公司接连发布重组预案。其中,亚信安全是科创板首单收购港交所上市公司的案例,思瑞浦是去年11月***发布定向可转债规则后,沪市首单发行定向可转债进行重组的案例。

本次迈瑞医疗收购惠泰医疗控制权的快速推进,也与近期监管层支持上市公司通过资本市场开展高质量产业并购有关。作为市场关注度较高的“A收A”交易,迈瑞医疗选择以协议转让、现金收购方式取得惠泰医疗的控股权,体现了监管对此类上市公司整合的支持态度,有助于消除市场对于“A控A”的一些误解。

业内人士表示,在科创板市场大幅调整,相关指标处于历史低位的背景下,代表“硬科技”的科创板或迎来价值重估机会,未来围绕科创板公司的产业整合有望加速,并购重组可能成为推动科创板上市公司高质量发展的一条主线。

记者近日获悉,监管部门已经着手,聚焦“硬卡替”等重点领域引导推出更多示范案例,鼓励公司综合运用发行股份、定向可转债等支付工具置入优质资产,对采用市场法等多元化估值方法、收购未盈利优质标的、创新业绩承诺指标等交易安排予以更多包容。